Comment nous avons généré 5 M$ en exploitant le principal bot d’arbitrage sur HyperEVM

Nous sommes en mars 2025 et l’écosystème crypto paraît au bord du gouffre. Les droits de douane pèsent lourdement. Nous cherchons les prochaines grandes opportunités.

Avec 40 % de $HYPE restant à distribuer à la communauté, nous considérons ce jeton comme une option prometteuse. En février, nous avions déjà testé quelques stratégies de market making sur les actifs UNIT, sans réel engagement. Quelques mouvements modestes seulement.

HyperEVM vient de démarrer avec plusieurs DEX. Mon frère propose : « Et si on tentait l’arbitrage entre HyperEVM et Hyperliquid pour farmer une éventuelle HL Saison 3, même si cela nous coûte ? »

Nous nous lançons. Les opportunités d’arbitrage existent, mais nous ignorons si nous serons compétitifs.

Pourquoi l’arbitrage est-il possible sur HyperEVM ?

Sur HyperEVM, chaque bloc dure 2 secondes, ce qui implique que le prix de $HYPE ne se met à jour que toutes les 2 secondes. En ce laps de temps, $HYPE peut évoluer, si bien que le prix sur HyperEVM est fréquemment « sous-évalué » ou « surévalué » par rapport à Hyperliquid.

Premiers pas et résultats

Nous développons une première version, assez rudimentaire. Dès qu’un écart de prix apparaît entre un pool AMM DEX HyperEVM et le spot Hyperliquid, nous envoyons une transaction sur HyperEVM et nous nous couvrons sur Hyperliquid.

Exemple :

- Si HYPE grimpe sur Hyperliquid, il devient sous-évalué sur HyperEVM.

- Trade : acheter HYPE « pas cher » sur HyperEVM avec USDT0 → vendre HYPE contre USDC → convertir USDC en USDT0 sur Hyperliquid.

Durant les premiers jours, nous générons un volume quotidien de $200 000 à $300 000 sur Hyperliquid, sans pertes. Mieux, nous engrangeons même quelques centaines de dollars de profit.

Au départ, nous exécutons les arbitrages uniquement lorsque le gain dépasse 0,15 % après frais (sur l’AMM DEX et sur Hyperliquid).

Après deux semaines, le potentiel se confirme : les profits augmentent. Nous repérons deux concurrents adoptant la même approche, mais avec un impact limité. Nous voulons les surpasser.

En avril, Hyperliquid lance le staking de $HYPE pour des remises sur les frais de trading. Cette évolution tombe à pic : notre taille est supérieure à celle de nos concurrents. Nous stakons 100 000 HYPE pour bénéficier d’une remise de 30 % sur les frais et abaissons notre seuil de profit de 0,15 % à 0,05 %.

Nous mettons la pression pour qu’ils abandonnent et nous laissent le marché. Notre objectif est aussi d’atteindre plus de $500m en deux semaines afin d’améliorer notre tier de frais sur HL.

Le volume et les profits s’envolent, nous franchissons les 500m de volume, ce qui déstabilise la concurrence. Je me souviens du jour où les deux concurrents ont coupé leurs bots, alors que mon frère et moi voyagions de Paris à Dubaï, fascinés devant le bot qui générait des profits. $120 000 en 24 heures.

Malgré la hausse des frais, les concurrents tiennent bon et nous contraignent à des marges très serrées, autour de 0,04 %, soit l’écart entre leurs frais et les nôtres.

Le volume reste soutenu, avec des profits oscillant entre 20 000 et 50 000 USD par jour.

Problèmes de passage à l’échelle

À mesure que nous accélérons, nous touchons des limites. Le gas par bloc sur HyperEVM est plafonné à 2 millions. Un arbitrage consomme environ 130 000 gas, ce qui limite à 7–8 arbitrages par bloc. C’est insuffisant, surtout avec l’arrivée de nouveaux pools et DEX sur HyperEVM. Certaines transactions se bloquent, il faut réagir vite pour éviter l’accumulation et le déséquilibre du book.

Nous adaptons notre stratégie :

- Plus de 100 wallets, chacun envoyant les transactions d’arbitrage pour éviter les files d’attente sur un seul wallet

- Maximum 8 arbitrages par bloc

- Contrôle du gas : en cas de pic du gas sur HyperEVM, nous relevons le ROI requis pour ne pas envoyer de transactions qui resteraient bloquées avec un gwei élevé.

- Limitation du rythme : si nous envoyons plus de x transactions en 12 secondes, nous augmentons l’exigence de profit avant d’en envoyer de nouvelles.

Période d’optimisations

À mesure que nous continuons à générer des profits et à faire 5 à 10 fois plus de volume que la concurrence, l’obsession de l’optimisation s’installe. Ce n’est pas notre premier rodéo : un jour on imprime en buvant une bière, le lendemain une nouvelle entité débarque et tout s’effondre.

→ Devenir makers sur Hyperliquid

En juin, mon frère veut tester une idée qu’il mûrit depuis des semaines : démarrer l’arbitrage en tant que maker sur Hyperliquid plutôt que taker.

Deux avantages majeurs :

- Capturer des wick candles sur HYPE → davantage d’opportunités d’arbitrage

Économiser 0,0245 % de frais par trade → plus de profit

Cette évolution est complexe, car nous prenons une position sur Hyperliquid sans certitude de pouvoir prendre l’opposée sur HyperEVM (quelqu’un peut être plus rapide).

Auparavant, nous commencions l’arbitrage en envoyant une transaction sur HyperEVM. Si la transaction échouait, rien sur HL. Si elle réussissait, exécution sur HL.

Mais en tant que maker, nous acceptons d’être exécutés sur Hyperliquid sans garantie de l’être sur HyperEVM, là où l’écart de prix est présent. Cela génère des risques de déséquilibre et donc des pertes potentielles.

Au début, chaque test se solde par un déséquilibre de ±10 000 HYPE. Nous peinons à comprendre pourquoi, surtout lorsque nous envoyons 100 transactions en 20 secondes sans outil d’analyse de données. Un véritable chaos.

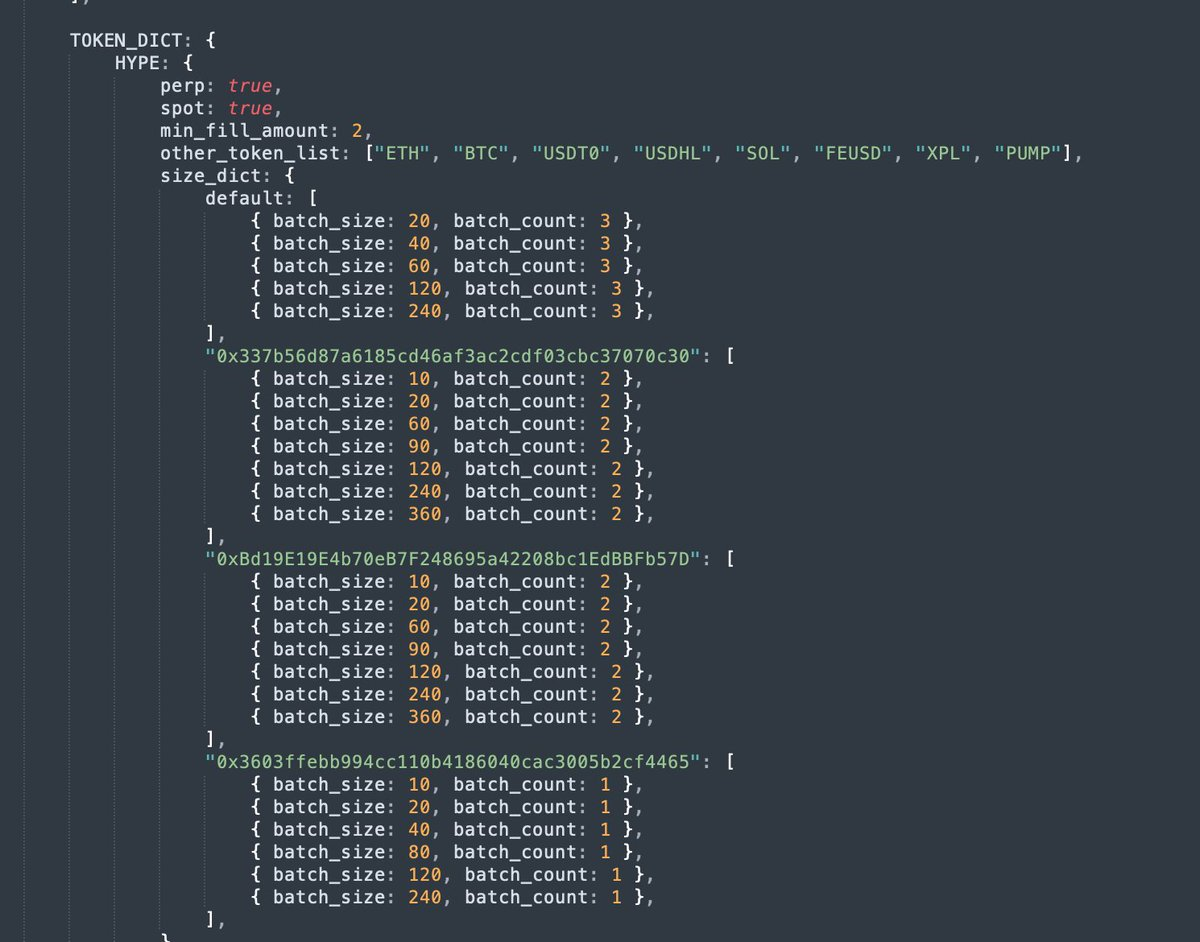

Pour arbitrer en tant que makers, nous devons intégrer de nouveaux concepts, traduits en nouveaux paramètres et modules de code :

- Plage de profit : quand créer, maintenir, annuler et remplacer une order

- Pools AMM sur lesquels nous sommes prêts à agir en tant que makers (ex. HYPE/USDT0 0,05 % sur HyperSwap, HYPE/UBTC 0,3 % sur PRJX)

Taille et nombre d’ordres par pool AMM

Les paramètres pour les trades taker se présentent ainsi

Après plusieurs jours de réglages, nous éliminons la plupart des déséquilibres. Et en cas de déséquilibre, TWAP immédiat pour limiter le risque. Un vrai changement de paradigme. Nos concurrents restent takers, nous les surpassons, atteignant 20 fois leur volume.

→ Réduire les trades USDT/USDC sur HL

Notre défi suivant concerne le cas particulier de USDT0.

USDC est le stablecoin principal sur Hyperliquid, USDT0 sur HyperEVM.

Les pools HYPE–USDT0 sont les plus actifs sur HyperEVM en volume et en opportunités d’arbitrage.

Mais, ayant besoin de USDT0 sur HyperEVM et de USDC sur Hyperliquid, nous devons encore exécuter deux trades sur Hyperliquid pour rééquilibrer les actifs.

Exemple lors d’une hausse de HYPE :

- Remplissage order maker → vente de HYPE contre USDC (0 % de frais)

- Achat de HYPE avec USDT0 sur HyperEVM

- Vente de USDC contre USDT0 sur HL en taker (0,0245 % de frais)

Ce troisième volet est problématique :

- Nous payons des frais taker (moins de profit, moindre compétitivité)

Le marché USDT0/USDC sur HL manque de maturité → spread, mauvais pricing

Nous décidons de réduire cette étape dès que possible. Pour cela, nous mettons en place de nouveaux paramètres et logiques :

- Seuil USDC : skip USDT0→USDC si le solde USDC dépasse 1,2 million

- Seuil USDT0 : skip USDC→USDT0 si le solde USDT0 dépasse 300 000

Flux de prix réel : interrogation de l’API Cowswap chaque minute pour obtenir le vrai prix USDT0/USDC au lieu du carnet HL

→ Intégration des perps dans l’arbitrage

Avertissement préalable : nous n’avons jamais utilisé de levier ni de perps dans toute notre expérience crypto (sauf Bitmex en 2018, sans succès) et nous manquons de repères sur le fonctionnement.

Mais nous remarquons vite que le volume sur les perps HYPE dépasse largement celui du spot, avec des frais légèrement inférieurs (0,0245 % spot, 0,019 % perp).

Nous décidons de tester notre stratégie sur les perps. Aucun concurrent ne les utilise, donc nous ne serons pas en compétition sur la même liquidité.

Nous comprenons qu’en testant les perps, nous pouvons aussi farmer le funding et accéder à plus d’opportunités d’arbitrage quand le perp HYPE se négocie avec un premium ou un discount par rapport au spot. Les concurrents ne le font pas.

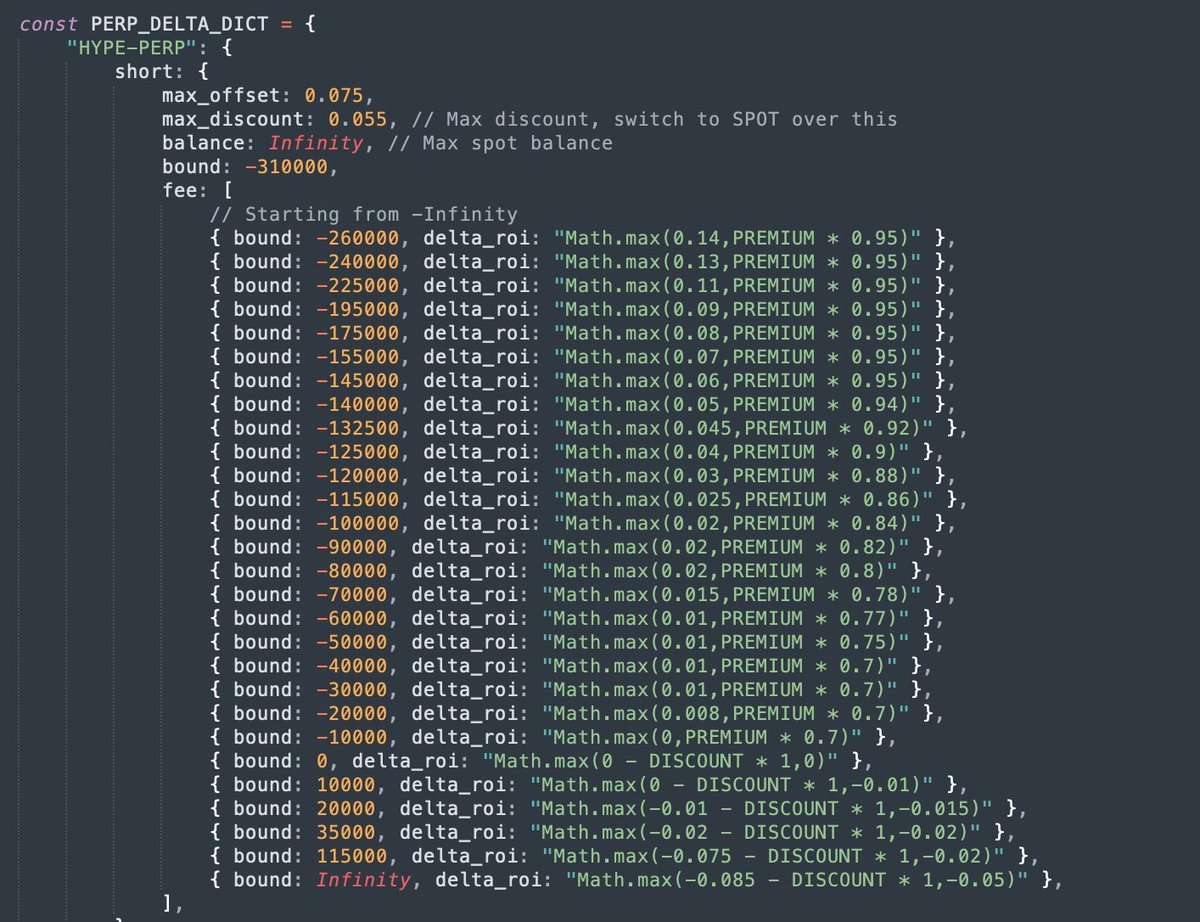

Nous bâtissons un nouveau système de paramètres :

- Limite : taille maximale HYPE à shorter/longer → éviter liquidation ou drainage des soldes USDC/HYPE

- Premium/Discount : premium/discount actuel sur le perp

- Premium max/Discount max : si le premium est trop élevé, arrêt des ordres long, préférence pour le spot

- ROI progressif : plus la position short/long est grande, plus le profit exigé est élevé pour éviter de se retrouver piégé trop vite

- Formules ROI : en fonction du premium/discount du perp et de la taille de position

Voici la configuration d’un short sur HYPE en taker

L’ajout des perps s’est révélé une évolution majeure, générant à lui seul près de $600 000 grâce au funding et ouvrant de nombreuses opportunités d’arbitrage avec premium/discount.

Synergie fraternelle autour du bot

On nous demande souvent ce que nous faisons et comment nous collaborons. Je suis généralement perçu comme le provocateur du duo qui s’exprime sans filtre sur CT (ce que j’assume), tandis que mon frère est vu comme le geek codeur.

La réalité est plus complexe. Notre dynamique rappelle celle de l’ère farming Blur : avec un bot, l’imprévu est permanent. Les défis et problèmes sont quotidiens et exigent des solutions. Nous échangeons constamment sur les optimisations, chaque jour. Rien n’avance sans consensus. Il code, mais crée aussi des outils pour que je puisse gérer les paramètres.

Je n’ai aucune compétence en codage de bot. Mon frère maîtrise. Lui ne sait pas configurer le bot. Moi, oui.

Ce qui est frappant, c’est nos personnalités opposées : mon frère aime multiplier les updates et expérimenter (trop, selon moi), alors que je reste très conservateur (trop, selon lui) et préfère conserver la version tant qu’elle fonctionne.

Dialogue typique :

- Moi (très exigeant) : « Le bot réagit étrangement… tu as modifié quelque chose ? »

- Lui : « Non… enfin, peut-être un micro-changement. »

Le fait de construire un bot à deux sans cadre organisationnel aboutit, après 250 updates, à une création dont la maîtrise nous échappe parfois.

Chaque nouvelle version génère des effets difficiles à anticiper.

Conclusion

Les huit derniers mois ont été consacrés au développement et à l’amélioration de ce bot. Notamment lorsque Wintermute est arrivé en juin avec des masses de liquidité et une armée d’opérateurs.

Je me rappelle nos cinq jours en juillet entre Istanbul et Bodrum, censés être des vacances, mais où nous sommes restés concentrés sur le bot.

Nous avons tenu la position de top 1 pendant huit mois et avons choisi de prendre du recul à mesure que notre part de marché s’effritait en octobre.

Bilan :

- $5 millions de profit

- $12,5 milliards de volume sur HL

- $1,2 million de gas payés sur HyperEVM (20 % du total depuis le lancement)

- Plus de 2 000 heures de travail

5 % du volume Unit

En espérant une HL Saison 3 & une Unit Saison 1

Merci pour votre lecture et à très bientôt pour une nouvelle aventure on-chain

CBB.

Avertissement :

- Ce contenu est une republication de [cbb0fe]. Tous droits réservés à l’auteur original [cbb0fe]. En cas de réclamation, contactez l’équipe Gate Learn qui traitera rapidement votre demande.

- Avertissement : Les opinions exprimées n’engagent que l’auteur et ne constituent pas un conseil en investissement.

- La traduction dans d’autres langues est réalisée par l’équipe Gate Learn. Sauf mention contraire, toute reproduction, distribution ou plagiat de ces traductions est interdit.

Articles Connexes

Qu'est-ce que Solscan et comment l'utiliser ? (Mise à jour 2025)

Qu'est-ce que Tronscan et comment pouvez-vous l'utiliser en 2025?

Qu'est-ce que Coti ? Tout ce qu'il faut savoir sur l'ICOT

Qu'est-ce que l'USDC ?

Explication détaillée des preuves à zéro connaissance (ZKP)