القيمة القابلة للاستخراج من أوراكل (OEV): الإيرادات الخفية والآفاق الجديدة في التمويل اللامركزي (DeFi) – بحث معمق

القيمة القابلة للاستخراج عبر الأوراكل (OEV) هي إحدى فئات القيمة القابلة للاستخراج القصوى (MEV)، وتُمثل القيمة التي يمكن استغلالها عند تلقي البروتوكولات تحديثات من الأوراكل السعرية، ما يخلق تحديات متزايدة وفرصًا مهمة في منظومة التمويل اللامركزي (DeFi).

1. فهم OEV

التعريف

OEV هو نوع من MEV ينشأ عندما تحصل البروتوكولات على تحديثات سعرية من الأوراكل، ويظهر غالبًا خلال أحداث التصفية في منصات الإقراض، أو فرص التحكيم في منصات التداول اللامركزي. تتيح الأوراكل على البلوك تشين لبروتوكولات DeFi حساب قيمة الضمانات والأصول المقترضة أو تحركات تجمعات السيولة. وتوفر تحديثات سعرية قد تدفع الأحداث إلى تجاوز حدودها.

كيف يعمل OEV

يتبع تسلسل استخراج OEV هذه الخطوات:

- تحديث السعر: ترسل أوراكل مثل Chainlink أو Pyth تحديثًا سعريًا إلى بروتوكول DeFi

- المحفز: يؤدي التحديث إلى تجاوز أحد الحدود مثل التصفية أو فرصة التحكيم

- الإجراء: يسدد المصفيون الدين ويطالبون بالضمان بسعر مخفض (مكافأة التصفية)، بينما يستغل بوت التحكيم فرق الأسعار لتحقيق الربح

- استخراج MEV: يتنافس الباحثون بعروض مرتفعة لمديري البلوك ليتم تضمين معاملاتهم

التحديات والفرص مع OEV

يواجه OEV تحديات بارزة في منظومة DeFi، من بينها:

- تسرب القيمة: فقدت بروتوكولات كبرى مثل Aave وCompound أكثر من 100 مليون دولار لصالح مستخرجي MEV

- الدفع الزائد لتنفيذ المعاملات: تدفع بروتوكولات الإقراض نسبًا ثابتة لتحفيز التصفيات، وغالبًا ما تدفع مبالغ زائدة عند تعرض القروض

- التحكيم بسبب تأخير الأوراكل: تتأثر منصات العقود الدائمة بفروقات سعرية ناتجة عن أوقات البلوك ورسوم الغاز

- استخلاص قيمة مزودي السيولة: يخسر مزودو السيولة أرباح التحكيم الممكنة والتي يمكن إعادة توزيعها

يمنح التقاط OEV البروتوكولات ميزات متعددة، منها:

- مصادر دخل جديدة: يتيح للبروتوكولات تحقيق إيرادات مستدامة كانت تُستنزف من قبل مستخرجي MEV

- خفض العقوبات: يمكن تقليل عقوبات التصفية بنسبة 5–10%، فيوفر على المستخدمين النفقات

- تقليل رسوم التداول: يمكن للبروتوكولات الدائمة تحويل أرباح التحكيم إلى مزودي السيولة، ما يسمح بخفض الرسوم

- تحسين أداء الأوراكل: تقلل مزادات OEV من تأثيرات التأخير الزمني

- استدامة DeFi: تساهم القيمة المستردة في استمرار العمليات وزيادة الحوافز للمستخدمين

ومع ذلك، هناك تحديات متبقية:

- تأخير الأوراكل: قد تزيد المزادات من تأخير التحديثات، ما يتطلب ضبط مكافآت التصفية بعناية

- مخاوف أمنية: يجب أن لا تؤثر عمليات التطبيق على أمن بنية الأوراكل

- التعقيد التصميمي: يصعب تطبيق حلول التقاط MEV، خصوصًا في الأنظمة غير المعتمدة على EVM

- التحسين: يلزم تحقيق توازن بين استرداد MEV ومخاطر الديون الرديئة وهجمات البوتات

2. مشهد حلول OEV

تطور نظام OEV بشكل سريع، وظهرت حلول مبتكرة لمساعدة البروتوكولات في استرداد القيمة المفقودة سابقًا. لكل حل منهجية وتقنيات فريدة. نستعرض تلك الحلول بإيجاز ممتد:

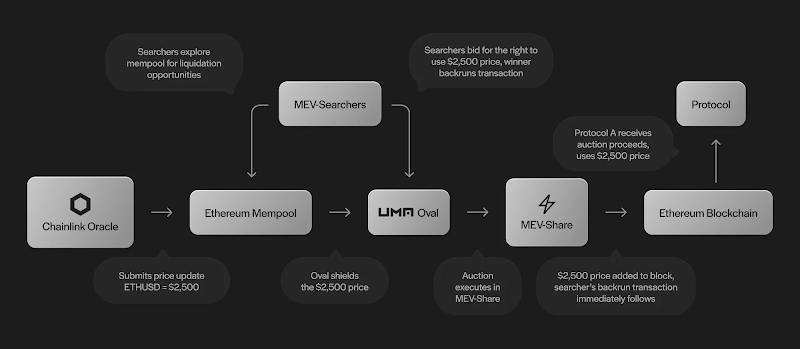

UMA's Oval: الرائد في مزادات OEV

البنية الأساسية

- تغليف الأسعار: تعمل Oval كطبقة وسيطة حول تدفقات أسعار Chainlink، وتتحكم في تحديثات الأوراكل قبل وصولها للبروتوكولات

- تقنية Flashbots MEV-Share (مشاركة القيمة القابلة للاستخراج): تستخدم بنية Flashbots MEV-Share لتنفيذ مزاد مغلق يمنح حقوق التنفيذ

- هيكل العقود الذكية: يمنح الفائز بالمزاد الحق بتنفيذ الحدث وإعادة العائدات للبروتوكول

الميزات التقنية الفريدة

- ضبط شروط المزاد: يمكن للبروتوكولات التحكم في مدة المزاد (كتلتان عادةً) لتحقيق توازن بين التقاط MEV وتأخير الأوراكل

- نموذج تقاسم الأرباح: يعيد 90% من الأرباح للبروتوكول و10% لمزودي خدمات البنية التحتية

- نظام احتياطي تلقائي: تكتمل تحديثات الأوراكل تلقائيًا إذا لم يتم التقديم للمزاد

القيود

- يعتمد على أوراكل واحد: لا يعمل إلا مع أسعار Chainlink، ما يحد من إمكانية الانتشار للأنظمة البديلة

- تأثر وقت المزاد بكتلة إيثيريوم: يعاني المزاد من تأخير زمني نتيجة اعتماد الزمن على الكتلة

- تعقيد التكامل: يحتاج البروتوكول لتعديلات كبيرة للدمج

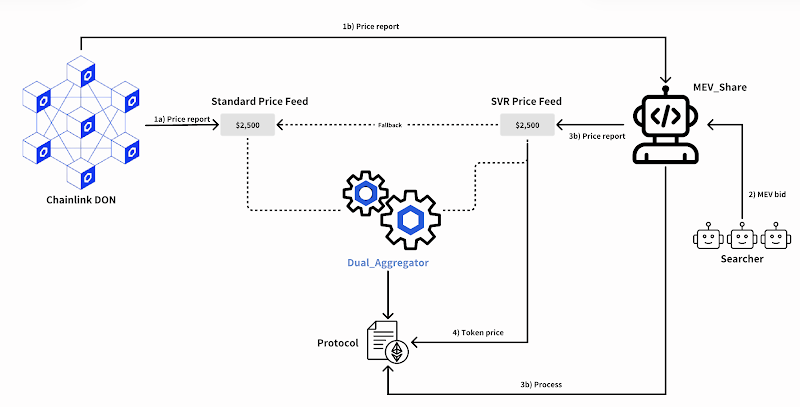

Chainlink Smart Value Recapture (SVR): المنهجية المعدلة للمخاطر

المصدر: Chainlink & Gate Ventures

البنية الأساسية

- هيكل المجمّع المزدوج: يطبق هيكل عقد ذكي بمجمّع بيانات أساسي وثانوي لتعزيز الأمان

- هيكلية Value-at-Risk: يُدمج حسابات VaR لضبط شروط التصفية ديناميكيًا

- دمج Chainlink: يُبنى مباشرةً داخل بنية Chainlink، لتقليل صعوبة التكامل

الميزات التقنية الفريدة

- مكافآت تصفية حسب المخاطر: يعاير مكافآت التصفية تلقائيًا حسب تقلبات السوق وحجم المراكز

- نظام مزاد متعدد المراحل: يُفعّل مزادات متتالية أكثر مرونة إذا فشلت المزادات الأولية

- تحسين عبر أصول متعددة: ينسق تصفيات عبر أنواع ضمانات متعددة لتعزيز الكفاءة

- مشاركة مشغلي العقد: يتيح لمشغلي Chainlink المشاركة في تحقق نتائج المزادات

القيود

- يعتمد على Chainlink فقط: يلزم البروتوكولات باستخدام Chainlink حصريًا

- عبء حسابي إضافي: الحسابات المتقدمة ترفع تكاليف التنفيذ

- تعقيد الحوكمة: كثرة الخيارات القابلة للضبط تزيد عبء الحوكمة

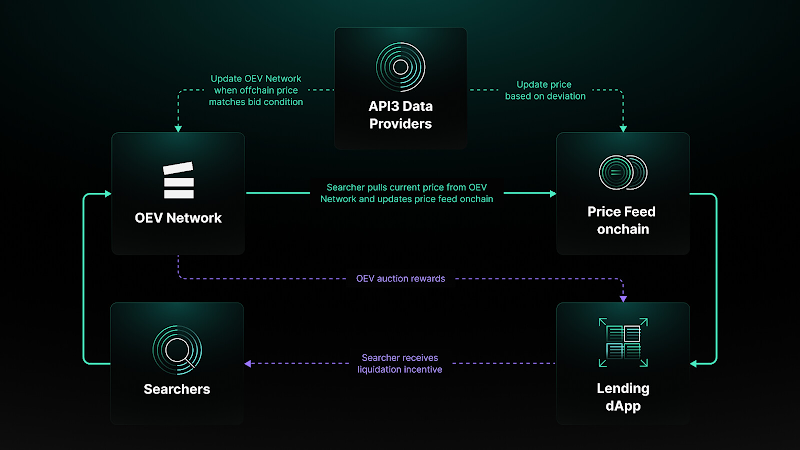

API3's OEV-Share: النهج المركزي للأوراكل

البنية الأساسية

- تصميم متوازي: يعمل جنبًا إلى جنب مع تحديثات الأوراكل القائمة دون استبدالها

- تركيز على أوراكل الطرف الأول: مُصمم لشبكة API3 لتحقيق التكامل مع مصدر البيانات المباشر

- منح حقوق التحديث الحصرية للفائزين في المزاد

الميزات التقنية الفريدة

- تحسين التأخير الزمني: يخفض التأخير في المعاملات بنسبة تصل إلى 40% مقارنة بمزادات تدفق الأوامر التقليدية

- مشاركة مزودي خدمات البيانات الأصلية في حصص المزاد

- استخدام Airnode لتشغيل الأوراكل بشكل آمن ولا مركزي

- قدرة العمل عبر سلاسل البلوك تشين المختلفة

القيود

- يقتصر على شبكة API3 فقط

- انتشار أقل في السوق مقارنة بحلول Chainlink

- آلية المزاد أكثر تعقيدًا ويصعب تحسينها

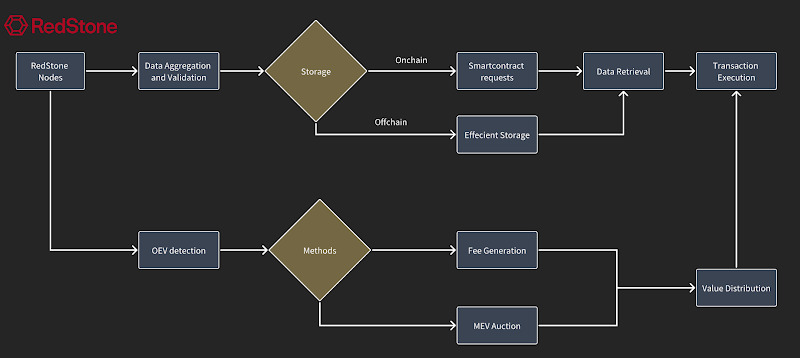

RedStone OEV: الحل الهجين المرن

المصدر: Redstone & Gate Ventures

البنية الأساسية

- نموذج هجين: يجمع بين تحديثات الدفع التقليدية وآليات المزاد بالسحب

- مرونة توصيل البيانات: لا يتطلب تخزين الأسعار جميعها على السلسلة

- تكامل مفتوح لأي بروتوكول دون اتفاقيات رسمية

الميزات التقنية الفريدة

- رسوم ديناميكية حسب ظروف السوق وقيمة التصفية

- إعادة توزيع القيمة مباشرة إلى المستخدمين المتأثرين

- دمج تدفقات بيانات متعددة لتحديد السعر بدقة أعلى

- تصميم فعال خصوصًا للطبقات الثانية والأنظمة غير القائمة على آلة إيثيريوم الافتراضية مع استخدام أقل للغاز

القيود

- أقل انتشارًا من Chainlink في سوق الأوراكل

- نظام جديد قليل الاختبار مقارنة بالبدائل

- يتطلب من البروتوكولات التكيف مع نموذج توصيل البيانات الخاص بـ RedStone

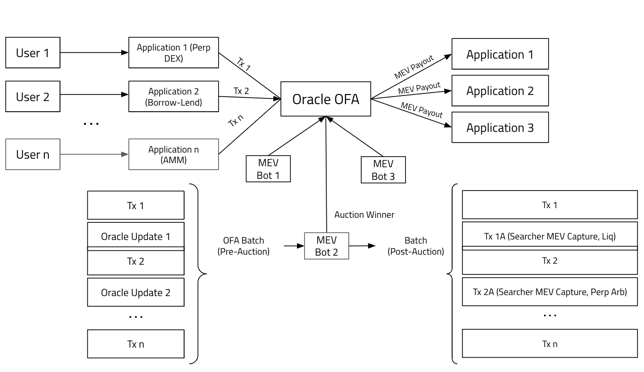

Oracle OFA لشبكة Pyth: نهج المجمع المركزي

البنية الأساسية

- مزاد عالمي لتدفق الأوامر (GOFA): تدير Pyth مزادًا مركزيًا مستفيدًا من تحديثاتها الدورية العالية، وتجمع تدفق الأوامر من بروتوكولات متعددة

- دمج قائم على الأوراكل: تسيطر Pyth على مساحة الكتلة حول تحديثات الأوراكل، وتنسق النظام المزادي الموحد

- دمج تدفقات الأوامر: تنتج Pyth تجمعات سيولة عميقة تعزز احتمالية نجاح استخراج MEV

الميزات التقنية الفريدة

- سيولة مجمعة عبر البروتوكولات

- تحفيز اقتصاديات الحجم وزيادة مشاركة بوتات MEV

- تقليل العبء التشغيلي من خلال المزاد المركزي

- تحسين الإيرادات وإعادة توزيعها ضمن المنظومة

القيود

- يعتمد على استخدام شبكة أوراكل Pyth

- تحديات التوسع مع تزايد المشاركة وحجم تدفق الأوامر

- ضرورة قبول واسع في المنظومة وإلا تقل فعالية النموذج

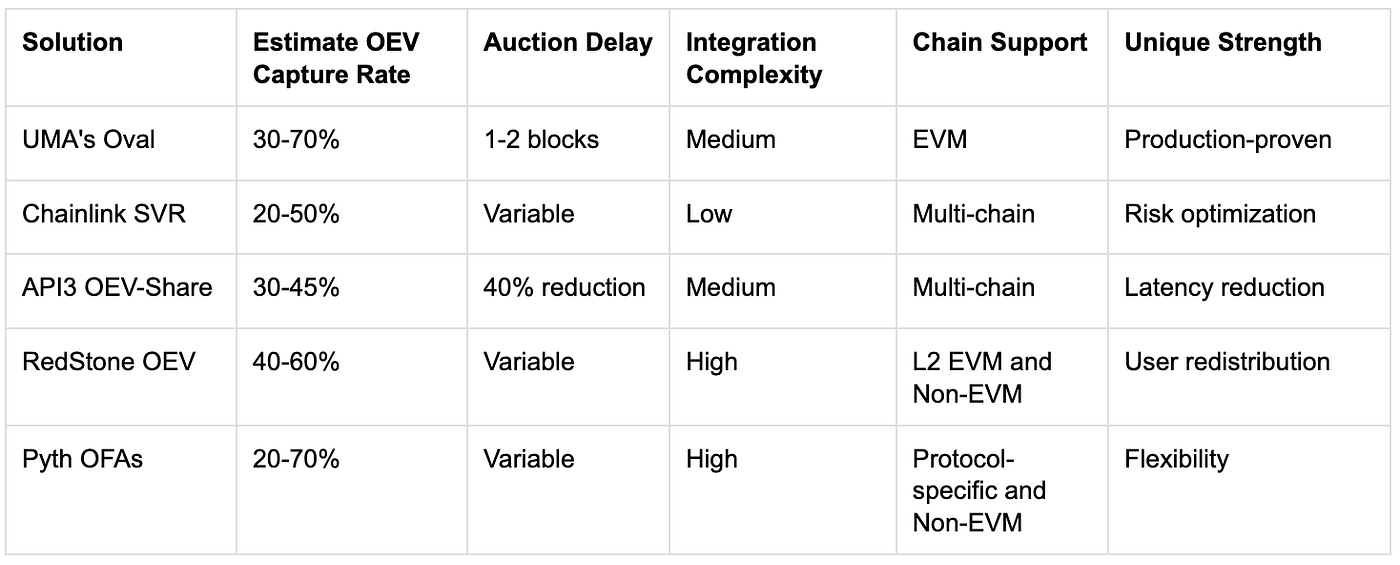

مقارنة الحلول

اختيار حل OEV يتطلب النظر في:

- الأوراكل المستخدم حاليًا وكلفة التحويل

- موازنة استرداد OEV مقابل مخاطر التأخير

- الموارد التقنية المتاحة

- استراتيجية توزيع القيمة المستردة

- حاجة التشغيل عبر شبكات متعددة

تختلف الحلول في منهجياتها ومستوى التخصص والكفاءة والتكامل مع النظام البيئي. ويؤثر اختيار الحل المناسب على قدرة البروتوكول في استرداد القيمة وتحقيق أهدافه التقنية والاقتصادية.

Gate Ventures

OEV المحسن لكل بروتوكول في DeFi

كل حل مصمم ليحقق أعلى فعالية للبروتوكول ويوفر استردادًا للقيمة وإنشاء مصادر دخل متجددة. فيما يلي بنية OEV المتوافقة مع آليات كل بروتوكول:

Aave كبروتوكول للإقراض يحتاج آلية تعزز كفاءة رأس المال وتستخلص قيمة إضافية من بيانات الأوراكل، خاصة أثناء التصفية. تتيح بنية Chainlink SVR وFlashbots MEV-Share للبروتوكول استرداد جزء كبير من القيمة في أحداث التصفية. يمكن إعادة توزيع هذه القيمة لتحسين صناديق الاحتياطي وزيادة العائد وتحقيق استدامة وتنافسية أكبر.

Uniswap V3 (AMM تقليدي): باعتباره صانع سوق آلي مكثف السيولة، تبرز فرص التحكيم عند تحديث الأوراكل. النموذج الأمثل هو API3's OEV-Share، الذي يوفر تحديثات سريعة بالتوازي مع تدفقات البيانات.

Uniswap V4 (بنظام Hook والمحاسبة الفورية): يتيح إدماج منطق مخصص أثناء المبادلة، ويحتاج إلى حل يُدمج مباشرةً ضمن آلية Hook لضبط الرسوم بمرونة. RedStone OEV مثالي هنا، إذ يمكنه نقل القيمة خارجية وإنشاء تدفق OEV أصلي، متكامل مع النظام ويقلل التأخير وييسر المنطق المخصص.

Aerodrome ve(3,3): يعتمد على رموز التصويت (ve) ونظرية الألعاب (3,3) لتعزيز مشاركة المستخدمين. أفضل حل هو Chainlink SVR بدمج Dual Aggregator وFlashbots MEV-Share، الذي يستعيد 20–50% من OEV، ويزيد العائد السنوي ويجذب المشاركين للمنظومة.

تعتمد DEXes الدائمة على الأوراكل لحساب أسعار التمويل والمؤشر، وهي عرضة لسلاسل التصفية. UMA's Oval صُمم ليعيد 90% من OEV عبر تغليف بيانات Chainlink، ما يجعله مثاليًا للبيئات التي تحتاج استقرار الأسعار وتخفيف المخاطر.

توفر Pyth OFAs تدفقات بيانات سريعة وتكاملًا مرنًا، مما يجعلها الخيار الأمثل لتجميع ومعالجة الأوامر في DEXes التجميعية.

التوصيات:

- Aave: Chainlink Smart Value Recapture (SVR)

- Uniswap V3: API3's OEV-Share

- Uniswap V4: RedStone OEV

- Aerodrome: Chainlink Smart Value Recapture (SVR)

- Perpetual DEX: UMA's Oval

- Aggregator DEX: Pyth OFAs

الخلاصة

لم يعد OEV مجرد ثغرة في عالم DeFi، بل تحول إلى ميزة لاستدامة البروتوكولات. عبر تنفيذ حلول مناسبة، يمكن للبروتوكولات تحويل MEV من ضريبة خفية إلى محرك إيرادات، وقد يكون هذا هو مفتاح النمو المقبل في DeFi.

استثمارًا، فإن معالجة المخاطر واقتناص الفرص سيحول تحديات OEV لحافز للكفاءة والاحتفاظ بالقيمة. البروتوكولات التي تركز على استرداد MEV ستبني نماذج اقتصادية أكثر متانة ودوامًا في الأجل الطويل.

المراجع

- ما هي القيمة القابلة للاستخراج عبر الأوراكل (OEV)?

- أوراكل DeFi معطلة

- الأوراكل والحدود الجديدة لمزادات تدفق الأوامر المملوكة للتطبيق

- الإعلان عن Oval: تحقيق إيرادات بروتوكول عبر التقاط MEV الخاص بالأوراكل

- طرح Uma Oval لالتقاط القيمة القابلة للاستخراج عبر الأوراكل في بروتوكولات DeFi

- فهم MEV وفرص القيمة القابلة للاستخراج عبر الأوراكل

- تقديم Smart Value Recapture (SVR): حل Chainlink لاسترداد MEV في DeFi

- تحليل Chainlink SVR: كيف يمكن لبروتوكولات DeFi تحقيق استرداد فعال لمخاطر التصفية MEV_ratios)

- القيمة القابلة للاستخراج عبر الأوراكل في DeFi [الجزء 1]

ما هو OEV وكيف يعمل؟ - إطلاق API3 OEV الخاص

- Uniswap v4

- شبكة OEV من API3 تحول بروتوكولات الإقراض بحل الأوراكل للجيل القادم

حول Gate Ventures

Gate Ventures، الذراع الاستثماري لشركة Gate، تركز على الاستثمار في البنية التحتية اللامركزية والبرمجيات الوسيطة والتطبيقات التي تعيد تشكيل العالم في عصر Web 3.0. بالتعاون مع رواد الصناعة عالميًا، تدعم Gate Ventures الفرق والشركات الناشئة الواعدة ذات الأفكار والقدرات اللازمة لإعادة تعريف التفاعلات الاجتماعية والمالية.

الموقع الإلكتروني: https://ventures.gate.com/

تويتر: https://x.com/gate_ventures

Medium: https://medium.com/gate_ventures

المقالات ذات الصلة

ملخص أسبوعي للعملات الرقمية من Gate Ventures (٢٩ سبتمبر ٢٠٢٥)

المراجعة الأسبوعية للعملات الرقمية من Gate Ventures (15 سبتمبر 2025)

ملخص Gate Ventures الأسبوعي للعملات الرقمية (25 أغسطس 2025)

ملخص العملات الرقمية الأسبوعي من Gate Ventures (18 أغسطس 2025)

التقرير الأسبوعي لسوق العملات الرقمية من Gate Ventures (22 سبتمبر 2025)