GateUser-8af0adcf

美联储正在悄然重新为市场注入流动性

美联储2026年购买国库券的真正意义

大多数人关注利率、CPI 和 FOMC 头条新闻。真正的动作很少在那里显现。流动性往往在寂静中转移,早于任何人大喊“转向”之前。

美联储结束量化紧缩(QT)是显眼的部分。

2026年的国库券购买是市场忽视的部分。

真实情况如下。

QT 结束。资产负债表不再缩减。

QT 于2025年12月1日正式结束。

不再有资产到期导致流动性流出。不再有被动紧缩。

实际意味着:

- 到期的国债被展期而不是消失。

- MBS(抵押贷款支持证券)到期回笼的现金被再投资到国库券,不会被允许消耗准备金。

- 资产负债表规模实际上被冻结。

- 流动性不再从系统中流失。

这为下一步打下了基础。

那么为什么美联储在2026年开始大量购买国库券?

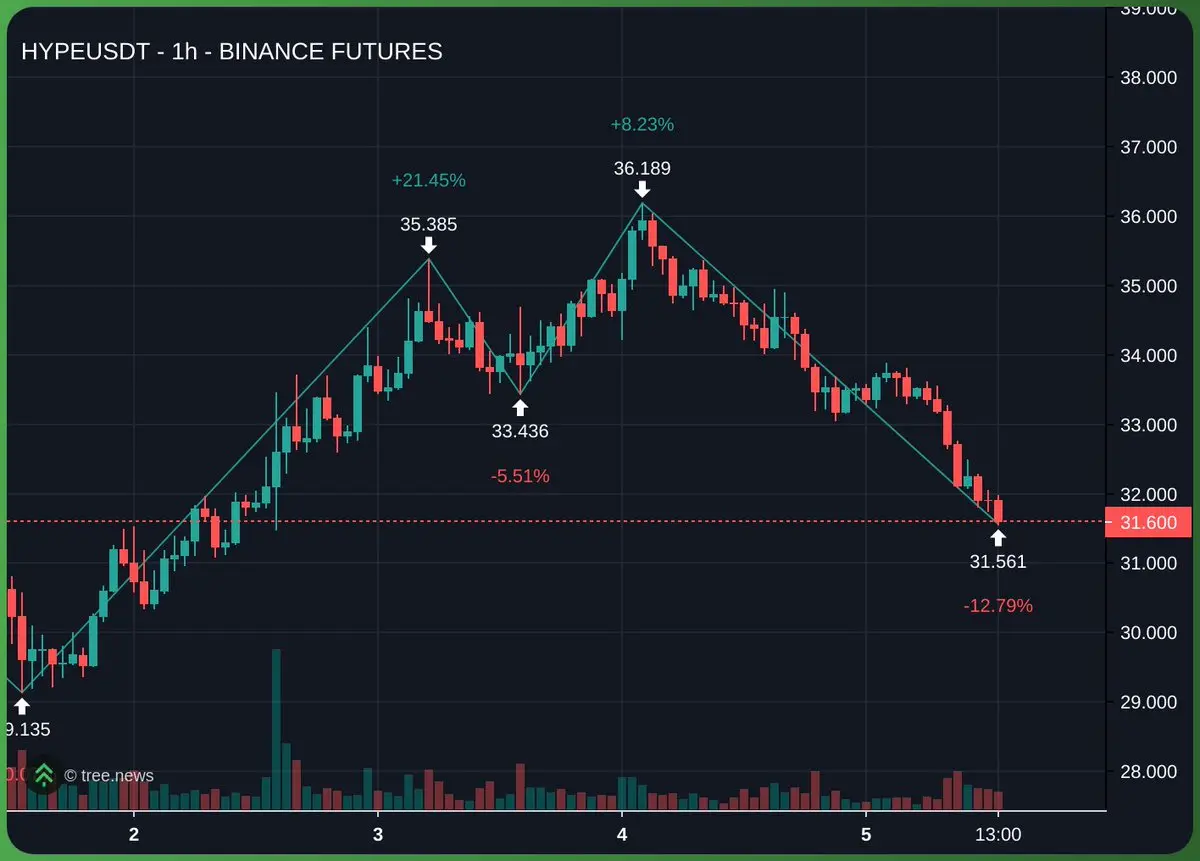

图表显示,2026年初每月国库券购买量约为200亿美元,到年底超过500亿美元。

这不是量化宽松(QE)。这是美联储在管理准备金,避免再次发生融资事故。

可以把这看作美联储悄悄为金融管道补水。

背后原因:

- MBS到期仍然带来现金。美联储没有让这些现金消失,而是将其转投国库券。

- 国库券流动性最强。它们到期快,不会扭曲长期利率曲线。

- 美联储希望在QT结束后准备金保持“充裕”区间。

- 购买国库券为流动性提供了一个干净、无政治争议的支持方式。

这不是刺激,但也不是中性。

对市场的意义

这部分

查看原文美联储2026年购买国库券的真正意义

大多数人关注利率、CPI 和 FOMC 头条新闻。真正的动作很少在那里显现。流动性往往在寂静中转移,早于任何人大喊“转向”之前。

美联储结束量化紧缩(QT)是显眼的部分。

2026年的国库券购买是市场忽视的部分。

真实情况如下。

QT 结束。资产负债表不再缩减。

QT 于2025年12月1日正式结束。

不再有资产到期导致流动性流出。不再有被动紧缩。

实际意味着:

- 到期的国债被展期而不是消失。

- MBS(抵押贷款支持证券)到期回笼的现金被再投资到国库券,不会被允许消耗准备金。

- 资产负债表规模实际上被冻结。

- 流动性不再从系统中流失。

这为下一步打下了基础。

那么为什么美联储在2026年开始大量购买国库券?

图表显示,2026年初每月国库券购买量约为200亿美元,到年底超过500亿美元。

这不是量化宽松(QE)。这是美联储在管理准备金,避免再次发生融资事故。

可以把这看作美联储悄悄为金融管道补水。

背后原因:

- MBS到期仍然带来现金。美联储没有让这些现金消失,而是将其转投国库券。

- 国库券流动性最强。它们到期快,不会扭曲长期利率曲线。

- 美联储希望在QT结束后准备金保持“充裕”区间。

- 购买国库券为流动性提供了一个干净、无政治争议的支持方式。

这不是刺激,但也不是中性。

对市场的意义

这部分