市場の顧客集中度と資本支出に対する継続的な懸念を背景に、バーンスタインは最新のリサーチレポートでオラクルに対して極端なシナリオのストレステストを実施した:OpenAIなどのAI顧客が完全に注文を撤回した場合、同社の企業価値はどの程度になるのか?追風取引台によると、レポートのモデルは「ほぼ最悪」の下振れ仮定を構築している:2025年度第4四半期以降に締結されたすべてのAI契約(OpenAIの巨額注文を含む)が収益に転換できず、顧客は履行も更新も行わない。これに加え、コアのデータベース、SaaSおよび非AIのOCI事業は正常に成長を続ける。この極端な設定の下、バーンスタインはオラクルの評価の下限を1株あたり137ドルと見積もっており、現在の約160ドルの水準からはわずか15%の下落余地しかなく、投資家に明確な安全マージンを提供している。一方、楽観的なシナリオでは、順調に進行すれば目標株価は313ドルに達する。結論は非常に非対称的である。**AI関連収益をすべて除外し、コアのエンタープライズ向け事業だけであっても、オラクルは堅実な評価を維持できる。**バーンスタインは、**市場はAI顧客への依存度と資本支出圧力に対する懸念を過剰に織り込んでおり、現在のリスク・リターン比は魅力的だと考えている。**2480億ドルのリース負債は「耐え難い重荷」ではない---------------------バーンスタインはさらに、市場がオラクルの巨額データセンターリース契約に対して抱く懸念を詳しく分析している。投資家が最も恐れるシナリオは、顧客の違約により、オラクルが2480億ドルに上る遊休コストを負担せざるを得なくなることだ。しかし、レポートはこのリスクは過大評価されていると指摘している。まず、これらのリース契約は15年から19年の長期にわたり、能力は段階的に2030年度まで稼働開始されるため、**最大の年間リスクエクスポージャは実質的に130億ドルから165億ドルに過ぎず、ピークに達するのは2030年まで待つ必要がある。**次に、**世界が「AI冬」に陥らなければ、データセンターの需要は引き続き高水準を維持し、オラクルは遊休スペースを自社利用または転用できる。**さらに重要なのは、生成型AIを除外しても、世界のIaaS/PaaS市場の潜在規模は1.2兆ドルから1.4兆ドルに達しており、従来の企業のクラウド移行に伴うデータセンター需要はこれらのリーススペースを十分に吸収できることだ。言い換えれば、**オラクルの長期契約構造は十分な緩衝材を備えており、市場の資本コミットメントに対する恐怖には実質的な裏付けがない。**ハードウェアリスクはコントロール可能で、「GPU在庫のロックイン」にはならない-------------------市場が懸念するハードウェアの資本支出リスクについて、バーンスタインはその実際のエクスポージャーは非常に限定的だと指摘している。サーバーやGPUの調達サイクルは通常、能力稼働の3〜6か月前に始まり、顧客が契約をキャンセルした場合でも、オラクルは出荷前に柔軟に注文をキャンセルまたは遅らせることができ、重大な罰金を負う必要はない。**たとえハードウェアが既に納品されていても、ストレージ、ネットワーク、メモリなどの計算資産の多くは高い汎用性を持ち、従来のSaaSやOCI事業にシームレスに転用可能だ。**レポートはさらに、AIの年間収益1ドルに対して約2〜2.5ドルの計算資産が存在し、その資産の寿命は6年であることから、顧客の違約があった場合でも、最大で1〜2年分の計算コストのみがリスクにさらされると推定している。全体として、**ハードウェア資本支出の沈殿リスクは過大評価されている。**コア事業の堅調なファンダメンタルズ----------バーンスタインは最新のモデルで、AI事業をさらに切り離し、オラクルのコア事業の独立した価値を明確に示している。**AIデータセンター関連の収益を完全に除外しても、従来のデータベース、SaaS、OCI事業だけで、2030年度までに総収益は約1010億ドルに達する。**さらに重要なのは、AIインフラのために調達した負債(直近の250億ドルの資金調達を含む)の利息コストを負担した後でも、1株あたりの利益は9.0ドルを実現できる見込みだ。マイクロソフト、SAP、セールスフォースなどのソフトウェア同業の平均PERは27.3倍であり、この利益予想に対する評価は1株あたり137ドルに相当する。言い換えれば、**AI事業が完全にゼロになったとしても、オラクルはコア事業だけで現在の株価の約85%の安全マージンを支えられる。これは、同社の基盤事業のキャッシュ創出能力の堅牢さを示している。**バーンスタインは、**現在のオラクル株価は悲観的な見通しを過剰に織り込んでおり、リスク・リターン比は非常に魅力的な水準に入っていると考えている。**直近の約250億ドルの負債と同額の株式調達が実現したことで、データセンターの建設資金のボトルネックは実質的に解消された。レポートは強調している。世界が「AI冬」に陥らない限り、現行の評価水準は投資家に十分な安全マージンと非対称的なリターンの潜在性を提供している。

甲骨文字の最も悲観的な仮定:AIデータセンターの契約がすべて終了した場合

市場の顧客集中度と資本支出に対する継続的な懸念を背景に、バーンスタインは最新のリサーチレポートでオラクルに対して極端なシナリオのストレステストを実施した:OpenAIなどのAI顧客が完全に注文を撤回した場合、同社の企業価値はどの程度になるのか?

追風取引台によると、レポートのモデルは「ほぼ最悪」の下振れ仮定を構築している:2025年度第4四半期以降に締結されたすべてのAI契約(OpenAIの巨額注文を含む)が収益に転換できず、顧客は履行も更新も行わない。これに加え、コアのデータベース、SaaSおよび非AIのOCI事業は正常に成長を続ける。

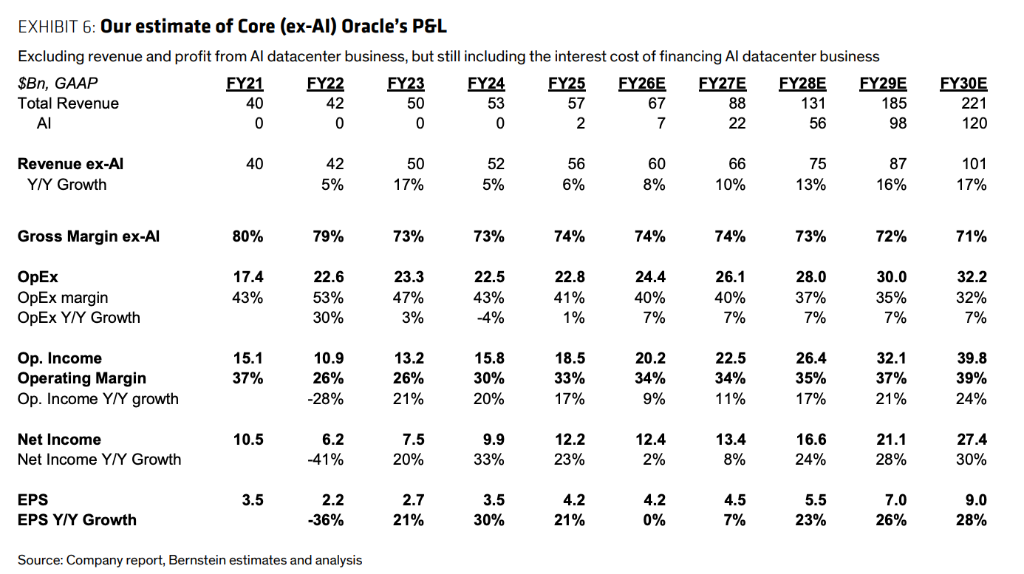

この極端な設定の下、バーンスタインはオラクルの評価の下限を1株あたり137ドルと見積もっており、現在の約160ドルの水準からはわずか15%の下落余地しかなく、投資家に明確な安全マージンを提供している。一方、楽観的なシナリオでは、順調に進行すれば目標株価は313ドルに達する。

結論は非常に非対称的である。**AI関連収益をすべて除外し、コアのエンタープライズ向け事業だけであっても、オラクルは堅実な評価を維持できる。**バーンスタインは、市場はAI顧客への依存度と資本支出圧力に対する懸念を過剰に織り込んでおり、現在のリスク・リターン比は魅力的だと考えている。

2480億ドルのリース負債は「耐え難い重荷」ではない

バーンスタインはさらに、市場がオラクルの巨額データセンターリース契約に対して抱く懸念を詳しく分析している。投資家が最も恐れるシナリオは、顧客の違約により、オラクルが2480億ドルに上る遊休コストを負担せざるを得なくなることだ。しかし、レポートはこのリスクは過大評価されていると指摘している。

まず、これらのリース契約は15年から19年の長期にわたり、能力は段階的に2030年度まで稼働開始されるため、**最大の年間リスクエクスポージャは実質的に130億ドルから165億ドルに過ぎず、ピークに達するのは2030年まで待つ必要がある。**次に、世界が「AI冬」に陥らなければ、データセンターの需要は引き続き高水準を維持し、オラクルは遊休スペースを自社利用または転用できる。

さらに重要なのは、生成型AIを除外しても、世界のIaaS/PaaS市場の潜在規模は1.2兆ドルから1.4兆ドルに達しており、従来の企業のクラウド移行に伴うデータセンター需要はこれらのリーススペースを十分に吸収できることだ。言い換えれば、オラクルの長期契約構造は十分な緩衝材を備えており、市場の資本コミットメントに対する恐怖には実質的な裏付けがない。

ハードウェアリスクはコントロール可能で、「GPU在庫のロックイン」にはならない

市場が懸念するハードウェアの資本支出リスクについて、バーンスタインはその実際のエクスポージャーは非常に限定的だと指摘している。サーバーやGPUの調達サイクルは通常、能力稼働の3〜6か月前に始まり、顧客が契約をキャンセルした場合でも、オラクルは出荷前に柔軟に注文をキャンセルまたは遅らせることができ、重大な罰金を負う必要はない。

**たとえハードウェアが既に納品されていても、ストレージ、ネットワーク、メモリなどの計算資産の多くは高い汎用性を持ち、従来のSaaSやOCI事業にシームレスに転用可能だ。**レポートはさらに、AIの年間収益1ドルに対して約2〜2.5ドルの計算資産が存在し、その資産の寿命は6年であることから、顧客の違約があった場合でも、最大で1〜2年分の計算コストのみがリスクにさらされると推定している。全体として、ハードウェア資本支出の沈殿リスクは過大評価されている。

コア事業の堅調なファンダメンタルズ

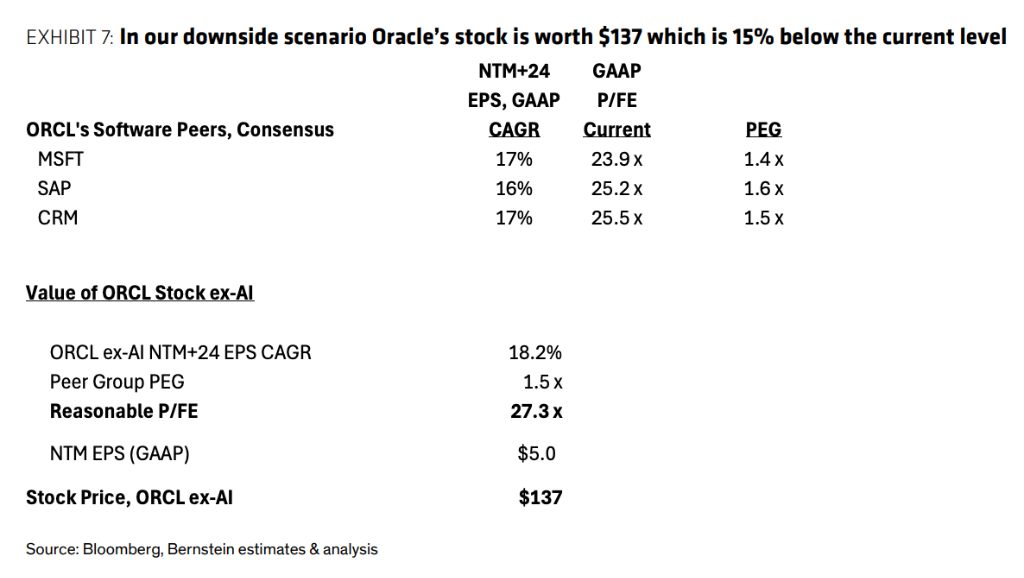

バーンスタインは最新のモデルで、AI事業をさらに切り離し、オラクルのコア事業の独立した価値を明確に示している。AIデータセンター関連の収益を完全に除外しても、従来のデータベース、SaaS、OCI事業だけで、2030年度までに総収益は約1010億ドルに達する。

さらに重要なのは、AIインフラのために調達した負債(直近の250億ドルの資金調達を含む)の利息コストを負担した後でも、1株あたりの利益は9.0ドルを実現できる見込みだ。マイクロソフト、SAP、セールスフォースなどのソフトウェア同業の平均PERは27.3倍であり、この利益予想に対する評価は1株あたり137ドルに相当する。言い換えれば、AI事業が完全にゼロになったとしても、オラクルはコア事業だけで現在の株価の約85%の安全マージンを支えられる。これは、同社の基盤事業のキャッシュ創出能力の堅牢さを示している。

バーンスタインは、**現在のオラクル株価は悲観的な見通しを過剰に織り込んでおり、リスク・リターン比は非常に魅力的な水準に入っていると考えている。**直近の約250億ドルの負債と同額の株式調達が実現したことで、データセンターの建設資金のボトルネックは実質的に解消された。レポートは強調している。世界が「AI冬」に陥らない限り、現行の評価水準は投資家に十分な安全マージンと非対称的なリターンの潜在性を提供している。