Купить криптовалюту

Оплатить в

USD

Быстрая покупка

HOT

Покупайте и продавайте криптовалюту через Apple Pay, карты, Google Pay, банковские переводы и т. д

P2P

0 Fees

Нулевые комиссии, более 400 способов оплаты и простая покупка и продажа криптовалюты

Gate Card

Криптовалютная платежная карта, обеспечивающая бесперебойные глобальные транзакции.

Торговля

Тип торговли

Спот

Торгуйте криптовалютой свободно

Alpha

Points

Получите перспективные токены в упрощенной ончейн-торговле

Премаркет

Торгуйте новыми токенами до их официального листинга

Маржа

Увеличьте свою прибыль с помощью кредитного плеча

Конвертация и блочная торговля

0 Fees

Торгуйте любым объемом без комиссий и проскальзываний

Токены с кредитным плечом

Получите простой доступ к позициям с кредитным плечом

Фьючерсы

Фьючерсы

Сотни контрактов, рассчитанных в USDT или BTC

Опционы

HOT

Торги опционами Vanilla в европейском стиле

Единый счет

Увеличьте эффективность вашего капитала

Демо-торговля

Начало фьючерсов

Подготовьтесь к торговле фьючерсами

Фьючерсные события

Участвуйте в мероприятиях и выигрывайте щедрые награды

Демо-торговля

Используйте виртуальные средства для торговли без риска

Earn

Запуск

CandyDrop

Собирайте конфеты, чтобы заработать аирдропы

Launchpool

Быстрый стейкинг, заработайте потенциальные новые токены

HODLer Airdrop

Удерживайте GT и получайте огромные аирдропы бесплатно

Launchpad

Будьте готовы к следующему крупному токен-проекту

Web3 BountyDrop

Получайте массовые аирдропы Web3 одним щелчком

Инвестиции

Simple Earn

VIP

Зарабатывайте проценты с помощью неиспользуемых токенов

Автоинвест.

Автоинвестиции на регулярной основе.

Бивалютные инвестиции

Покупайте дешево и продавайте дорого, чтобы получить прибыль от колебаний цен

Количественный фонд

VIP

Лучшая команда по управлению активами поможет вам получить прибыль без лишних хлопот

Криптозаймы

0 Fees

Заложите одну криптовалюту, чтобы занять другую

Центр кредитования

Единый центр кредитования

VIP-центр богатства

New

Настроенное вами управление капиталом способствует росту ваших активов

Стейкинг

Делайте стейкинг криптовалюты, чтобы заработать на продуктах PoS

Стейкинг BTC

HOT

Стейкайте BTC и зарабатывайте 10% годовых

Стейкинг ETH

HOT

Стейкайте ETH и зарабатывайте 6% годовых

Минтинг GUSD

New

Используйте USDT/USDC чтобы минтить GUSD для доходности на уровне казначейских облигаций

Мягкий стейкинг

Получайте вознаграждения с помощью гибкого стейкинга

Еще

Рекламные акции

Промоакции

Присоединяйтесь к мероприятиям и выигрывайте крупные денежные призы и эксклюзивные товары

Реферал

20 USDT

Заработайте 40% комиссии или награды до 500 USDT

Анонсы

Анонсы о новых листингах, мероприятиях, обновлениях и т. д.

Блог Gate

Статьи о криптоиндустрии

VIP-услуги

Огромные скидки на комиссии

Оффлайн мероприятие

Присоединяйтесь к последнему офлайн-мероприятию Gate и отпразднуйте TOKEN2049 в октябре.

Подтверждение наличия резервов

Gate обещает 100% доказательство резервов

Партнеры

Наслаждайтесь эксклюзивными комиссионными и получайте высокую прибыль

Управление активами

New

Универсальное решение для управления активами

Институциональный

New

Профессиональные решения для институциональных инвесторов в цифровые активы

Внебиржевые банковские переводы

Ввод и вывод фиатных денег

Брокерская программа

Щедрые механизмы скидок API

Отсканируйте, чтобы загрузить приложение Gate

Не напоминай мне больше сегодня.

- Популярные темыПодробнее

72.4K Популярность

69.7K Популярность

64K Популярность

39.7K Популярность

11.2K Популярность

- Закрепить

Навигация по Медвежьему рынку Крипто: Эффективные стратегии на 2023 год

Приближается пик цикла BTC: следующие 7 недель могут быть решающими

Текущий бычий рынок близок к завершению, осталось примерно 50 дней. Обратный отсчет пикового цикла указывает на то, что BTC завершил 95% своего цикла, пройдя 1 017 дней с ноября 2022 года. Поскольку мы переживаем типичное выбивание в третьем квартале, важно понять потенциальные возможности и риски впереди.

Исторический цикл анализа и прогнозы

Предыдущие бычьи циклы достигали пика между 1,060 и 1,100 днями. Исходя из этой модели, цель для пика текущего цикла находится между концом октября и серединой ноября 2025 года. В настоящее время мы находимся примерно в 50 днях от этого прогнозируемого окна.

| Метрика | Текущий статус | Исторический диапазон | |--------|----------------|-------------------| | Дни с момента цикла минимума | 1,017 | 1,060-1,100 | | Дни с момента халвинга | 503 | 518-580 | | Завершение цикла | 95% | 100% |

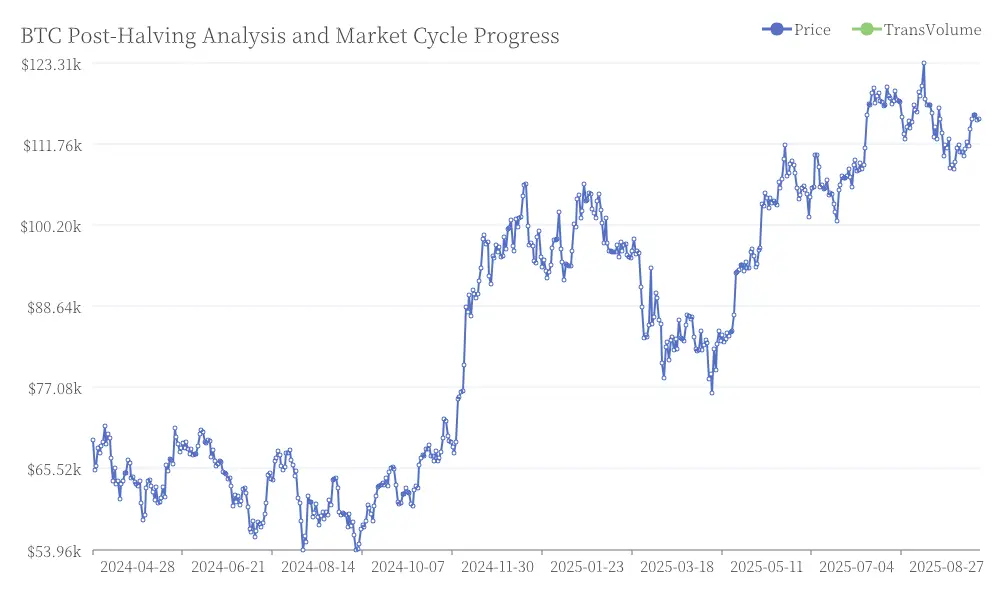

Тенденции и рыночная динамика после халвинга

Последнее деление произошло 503 дня назад в апреле 2024 года. Исторические данные показывают, что рыночные пики обычно возникают через 518-580 дней после события деления. В настоящее время мы находимся на 77-86% этого временного окна, что указывает на то, что мы входим в критическую фазу рыночного цикла. Анализ пост-халвинга BTC и прогресс рыночного цикла

Анализ пост-халвинга BTC и прогресс рыночного цикла

Потенциальные индикаторы медвежьего рынка

После достижения пика, BTC исторически испытывал падение на 70-80% в течение 370-410 дней. Эта модель риска предполагает потенциальный медвежий рынок в Q1-Q2 2026 года, с исторической вероятностью медвежьего рынка в 2026 году, равной 100%, подчеркивая важность осторожных торговых стратегий.

Сезонные паттерны и ключевые даты

Сентябрь традиционно является самым слабым месяцем для BTC, со средним снижением на 6,17%. Третий квартал показывает смешанные результаты со средней увеличением на 0,80%, но средним снижением на 2,10% из-за нескольких значительных потерь. Типичный паттерн предполагает слабый сентябрь, за которым следует сила в октябре и ноябре.

Технический анализ и рыночные индикаторы

| Индикатор | Текущая стоимость | |-----------|---------------| | BTC Цена | $109,800 | | Исторический максимум | $124,100 ( 14 августа 2025 ) | | 50-недельная SMA | $95,900 | | 200-недельная SMA | $52,300 | | 7-недельная корреляция SPX | -0.25 |

Отрицательная корреляция с S&P 500 предполагает декуплинг BTC от традиционных рынков, что часто обозначает ключевые точки разворота.

Анализ дневного графика

| Метрика | Значение | |--------|-------| | 200-дневный BPRO | $111,000 | | 200-дневная SMA | $101,500 | | РСИ | 43 | | АТР | 3 000 | | 50-дневная волатильность | 2,940 | | Локальная поддержка | $107,700-$108,700 | | Локальное сопротивление | $113,000-$114,100 |

Направление рынка и стратегия

В настоящее время как краткосрочные, так и долгосрочные индикаторы тренда находятся в медвежьем режиме. Уровни прорыва, основанные на ATR, установлены на уровне $112,758 и $114,292, при этом рынок остается нейтральным к медвежьему ниже этих уровней. Локальная структура считается безопасной выше $107,000-$108,000, в то время как падение ниже этого диапазона может усилить медвежьи настроения.

Метрики в блокчейне и активность майнинга

| Метрика | Значение | |--------|-------| | Стоимость майнинга | $95,400 | | Соотношение стоимости/цены | 0.86 | | НУПЛ | 0.527 | | МВРВ | 2.20 | | Поставка в прибыли | >90% |

Текущие затраты на майнинг и здоровый статус майнеров указывают на низкий риск капитуляции, в то время как высокий процент предложения в прибыли свидетельствует о общей силе рынка.

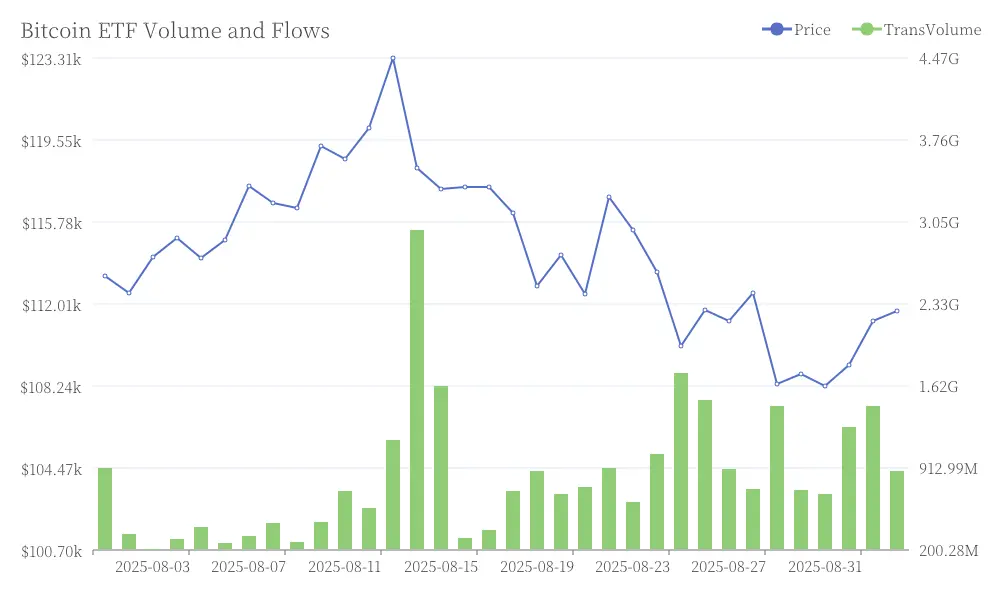

Участие институциональных инвесторов и активность ETF

Объем спотовых сделок ETF за 24 часа достиг $630.94 миллионов, с чистым притоком $332.8 миллионов 3 сентября, что стало первым сильным притоком после оттоков в августе. Общая сумма активов под управлением крупных поставщиков ETF составляет $155.8 миллиардов, при этом спотовые ETF занимают 93.54% рыночной доли. Объем и потоки биткоин-ETF

Объем и потоки биткоин-ETF

Рыночный обзор и ключевые выводы

По мере того как мы приближаемся к финальным этапам этого цикла с примерно 50 днями до исторического пикового окна, поддержание сбалансированной перспективы имеет решающее значение. Ключевые уровни поддержки остаются устойчивыми, ончейн-метрики показывают стойкость, а институциональный интерес через ETF демонстрирует признаки восстановления. Основная цель на сентябрь – поддержание стабильности, в то время как октябрь и ноябрь могут представить возможности для значительных движений на рынке и потенциальных ралли альткойнов. Инвесторы должны обратить особое внимание на 22 октября как на ключевую дату для потенциальных рыночных разработок.